Conoce Como Rellenar El Formulario 145 Correctamente

Rellenar El Formulario 145. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

Estimado lector, conoce como Rellenar el Formulario 145 correctamente para registrar las retenciones sobre rendimientos del trabajo. Es un documento importante y es requerido para gestionar estos trámites ante la entidad correspondiente.

Aquí te presentaremos una guía que te servirá de ayuda para poder llenarlo correctamente. Por consiguiente, te invitamos a leer este artículo para llevar a cabo tu trámite exitosamente.

Índice de Contenido

¿Cómo rellenar el Formulario 145 correctamente?

Todos aquellos trabajadores de una empresa deben registrar la información concerniente a los datos solicitados en este formulario, debido a que el mismo recolecta la información requerida para la declaración del impuesto sobre la renta.

Por esta razón, este documento es de gran importancia, siendo necesario como ya se puede deducir que es un documento importante, es necesario exponer el procedimiento de llenado correcto del formulario 145.

Por consiguiente, para comprender de una mejor manera se procederá a explicar los pasos a seguir para poder completar el formulario 145; de manera que cuando llegue el momento de llenarlo, no se presenten dudas ni inconvenientes durante el proceso. A continuación los mencionamos:

Paso a paso

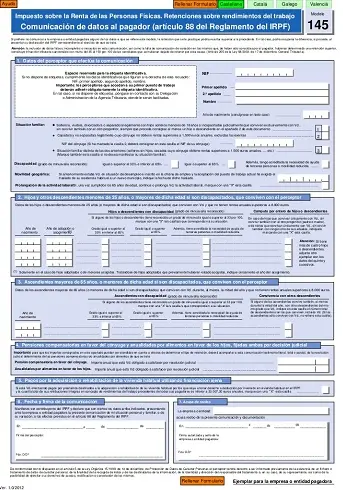

Igual que otros documentos, el formulario 145 se divide en secciones para agrupar toda la información necesaria para su finalidad. A continuación identificaremos cada una de ellas:

Sección I

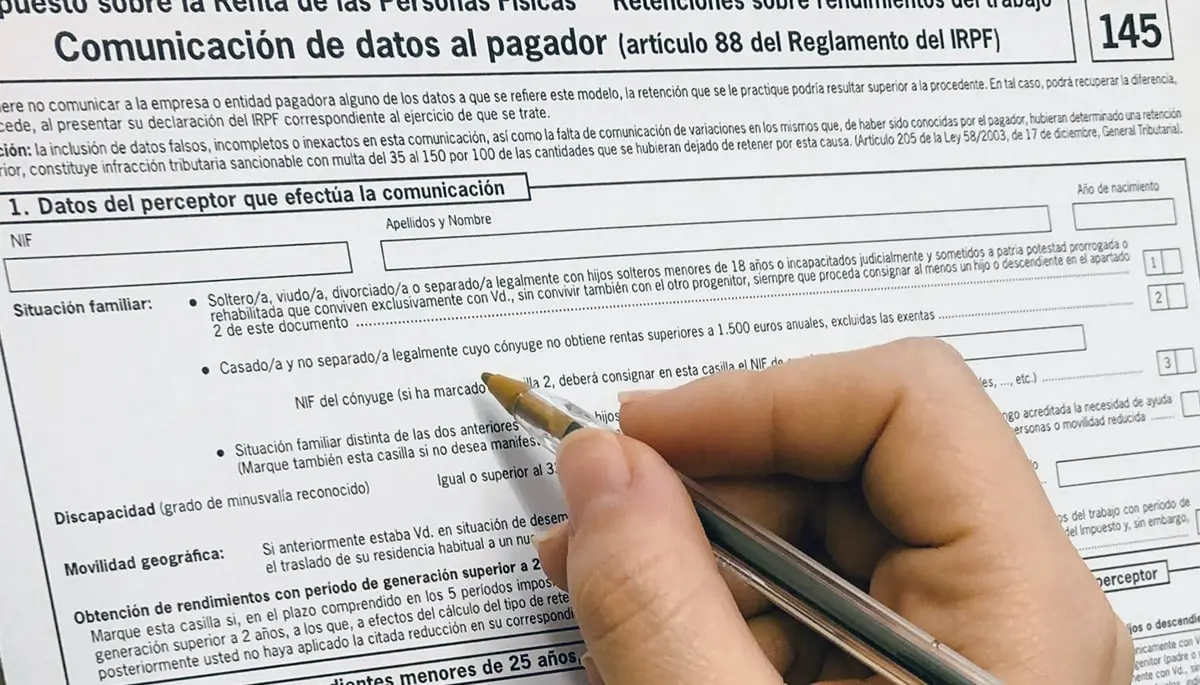

Esta sección del formulario contiene los datos de identificación de la persona que lleva a cabo el trámite, entre estos el nombre, número del Documento Nacional de Identidad y la fecha de nacimiento.

También se debe colocar la situación familiar con la siguiente información:

- Incluye los datos del perceptor que realiza la comunicación, Numero de NIF, apellidos y nombres y año de nacimiento. También la situación familiar donde se incluye a la personas solteras, viudas divorciadas o separadas legalmente que tienen hijos menores de 18 años con alguna discapacidad, en si hijos que conviven con uno de los progenitores.

- Hogares formados con personas casadas que están separadas legalmente, que no cuentan con ingresos superiores a los mil quinientos euros 1.500 €, excluidas los exentos. Aquí se debe incluir el número del Número de Identificación Fiscal del cónyuge del solicitante.

- Aquí se incluyen todas aquellas personas que están solteras, y que no tienen hijos. A la vez también las personas casadas que tiene un ingreso mayor a un mil quinientos euros 1.500 €.

Dicho de otra forma, lo explicaremos así:

- Quienes se encuentren separados, divorciados, solteros y viudos con un hijo que sea menor de dieciocho 18 años de edad, estos casos les corresponde marcar la casilla 1.

- Las personas que son Viudos, separados, divorciados o solteros que conviven con sus padres también deben marcar la casilla 1

- Aquellos que están casados y entre la pareja perciben unos ingresos inferiores a los mil quinientos euros 1.500 €, en estos casos les corresponde marcar la casilla Nro. 2.

- Los que son solteros y sin hijos, deben marcar la casilla Nro. 3.

- Las personas casadas con unos ingresos superiores a los mil quinientos euros 1.500 €, igualmente les corresponde marcar la casilla Nro. 3.

- Las personas que están en la tercera edad, los que están solteros, viudos, divorciados y separados y conviven con sus hijos les corresponde marcar en la casilla Nro. 3.

Sección II

Esta parte incluye la información correspondiente a hijos y otros descendientes con una edad límite de veinticinco 25 años, o mayores si tienen alguna discapacidad que convivan con el progenitor y que no perciban rentas anuales superiores a los ocho mil euros 8.000 €.

Igualmente se tiene que indicar el grado de minusvalía o incapacidad hijos entre 33% y 65% o mayor al 65%.

Sección III

En el caso de los padres o abuelos mayores de 65 años que convivan con el perceptor que efectúa la comunicación; y perciban rentas por debajo de los ocho mil euros 8.000 €, deben incluirse en esta sección del formulario.

Igualmente si estos ascendientes son menores a sesenta y cinco (65) años y que tienen alguna discapacidad, también deben incluirse en esta tercera sección.

Sección IV

En el caso de aquellos hogares que les corresponde pensiones compensatorias a favor del conyugue del solicitante, igualmente de pensiones alimentarias para los hijos que se obtengan solo mediante un mandato legal y no por acuerdo verbal entre la pareja.

Sección V

En esta sección se incluyen aquellos pagos por adquisición o rehabilitación de la vivienda actual mediante recursos provenientes de crédito externo; como una hipoteca para poder comprar la propiedad o realizar obras de remodelación.

Es importante mencionar, que esta casilla solo tiene que ser llenada cuando la vivienda se adquirió o fue remodelada antes del 1º de enero del año 2013 y no se cuenta con una renta anual superior a 33.007,20 € euros.

Secciones VI y VII

En la parte final del formulario 145 solo contiene colocar la firma tanto del perceptor o contribuyente del impuesto sobre la renta, como de la empresa o entidad pagadora, con la fecha de la comunicación.

En caso de errores

Si se presenta algún tipo de error, lo que se recomienda en esta situación es tratar de no cometerlos, o en último caso corregirlos a su debido tiempo, debido a que tan solo un solo error puede traer consigo graves consecuencias.

Sin embargo, para este caso del formulario 145, es indiferente si el error fue cometido por el empleado o la empresa, el responsable debe de pagar una multa de acuerdo a la condición que tenga y la dimensión del error que se incurrió.

Por esta razón, lo mejor es realizar este procedimiento con mucho cuidado y precaución necesaria; para que este documento llegue a la oficina de Hacienda sin errores.

Descargar Modelo 145

Con este método son menos las excusas de un presentar un formulario perfecto estado, debido a que el mismo puede obtenerse en formato digital y se puede imprimir tantas veces como sea necesario.

Por consiguiente, para poder llevar a cabo el proceso de descarga de este documento se requiere seguir los pasos que serán mencionados a continuación:

- Ingresa al sitio web de la Agencia Tributaria.

- En la página de inicio se encuentra ubicada a la izquierda una columna donde dice acceda directamente y selecciona la opción de Modelos y formularios.

- Cuando ya se encuentra dentro de la opción seleccionada en el paso anterior, se muestra un listado de Declaraciones se debe seleccionar la opción de Impuesto sobre la Renta de las Personas Físicas.

- A continuación aparecerá una lista con todos los formularios. Seleccione solo el Modelo 145 IRPF Retenciones sobre rendimientos del trabajo. Comunicación de datos al pagador (Art. 86 del Reglamento del IRPF).

- Luego el sistema revelara el artículo de la Ley de impuesto sobre la renta y la normativa del formulario. Dirigirse a la opción Descarga del modelo y seleccionarla pulsando sobre ella.

- Por último, el sistema presentará el formulario 145 el mismo se puede guardar o imprimir en cualquier momento que sea necesario.

Sistema Online

¿Qué es el Formulario 145?

Ya a este nivel debes tener una referencia sobre que es el modelo 145 por toda la información que hemos expuesto en el desarrollo de este artículo. Sin embargo, explicaremos con más claridad para una mejor comprensión del tema.

Podemos definir el formulario 145 como un documento para registrar las retenciones que le hacen a un trabajador, es decir, que de su salario el patrón está obligado por ley de descontarle un porcentaje de este para el pago del impuesto de la renta en un periodo de tiempo posterior.

Cabe destacar que este formulario no es preciso presentarlo cada año, a menos que las circunstancias del trabajador sean distintas por varias razones.

Aspectos importantes

- El formulario se debe consignar con unos días de antelación a la realización de los cálculos para el pago de la nómina. Cuando ocurre un cambio en la situación del trabajador, la modificación se debe entregar antes de cumplirse los diez 10 días de que se efectuó el cambio.

- Si el trabajador o trabajadora tuvo un hijo recientemente, debe entregar el formulario 140, acompañado del certificado de nacimiento.

- Debe permanecer al pendiente de los cambios que se lleven a cabo en el formulario 145, visitando el sitio web de la Agencia Tributaria.