El sistema de cotización para autónomos propuesto por Escrivá será más progresivo que el actual

Sistema de cotización para autónomos. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

El diseño del régimen de cotización para los autónomos en función de sus ingresos reales que el ministro de Seguridad Social. José Luis Escrivá, presentó la semana pasada sigue sin convencer a las asociaciones que los representan.

Las discrepancias son variadas y aunque resta todo este año para alcanzar un acuerdo ―su puesta en marcha está prevista para 2023―. Desde el Gobierno tratan de recortar los plazos. El obstáculo principal tiene que ver con los números que unos y otros han realizado acerca de si con este nuevo sistema las cuotas que tienen que pagar los autónomos para garantizarse una pensión bajarán o aumentarán. Mientras que el Ejecutivo asegura que seis de cada diez autónomos se beneficiarán, ATA replica que habrá quien acabe pagando el doble.

La comparación de ambos escenarios no es fácil. A la hora de contraponer el actual con el que se plantea para el futuro hay que tener en cuenta que aquellas personas dadas de alta hoy en el régimen de cotización de los trabajadores autónomos (RETA) no cuentan con una modalidad similar a la que pretende desplegar el Gobierno (para acogerse al sistema por módulos. El más parecido, han de cumplirse unos requisitos muy restrictivos), por lo que no pueden enfrentarse los datos de manera simétrica.

Sistema de cotización para autónomos

Por esa razón el cambio de paradigma es notable. Especialmente porque hasta ahora los trabajadores por cuenta propia eligen voluntariamente su base de cotización independientemente de sus ingresos y, por tanto, cuál será el importe de su cuota mensual. “El sistema actual obliga a los autónomos a tomar decisiones complicadas sobre sus sendas de cotización, que la mayor parte de ellos no tienen buenas herramientas para abordar”, indica Ángel de la Fuente, director Ejecutivo de Fedea.

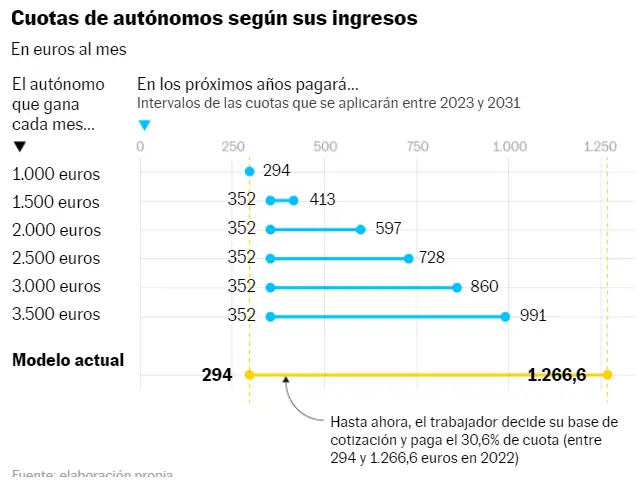

Desde el 1 de enero de este año, la cuota mínima que ha de pagar un autónomo a la Seguridad Social es de 294 euros mensuales, el 30,6% de su base de cotización, y que en su parámetro más bajo es de 960,6 euros. Aquellos que, por el contrario, cotizan por la base más alta, de 4.139 euros, abonan 1.266,66 euros al mes, el mismo tanto por ciento que en el caso anterior.

Para conocer cuánto pagan aquellos que han elegido cotizar por una cantidad entre estos dos extremos, ha de aplicarse nuevamente el porcentaje del 30,6%. Solo jugando con distintas cantidades es cuando puede llevarse a cabo una comparación entre distintos momentos. Por ejemplo, a quien haya definido su base en 1.000 euros le corresponde una cuota de 306 euros, mientras si es de 1.500 será de 459.

“La base de cotización es la remuneración mensual bruta, incluyendo las pagas extra prorrateadas, de un trabajador. Todos los años la ley establece unos topes máximos y mínimos para las bases de cotización de las diferentes categorías profesionales, y sobre ellas se establece cuánto deben aportar al mes en nombre del trabajador, la empresa y el propio trabajador a la Seguridad Social. Esto sucede en el caso de los trabajadores por cuenta ajena del Régimen General”, explica Miguel Rodríguez en el blog de BBVA Research.

El departamento que dirige José Luis Escrivá ha dibujado un nuevo escenario con 13 tramos distintos de cotización en función de los ingresos reales, que entraría en vigor de forma progresiva entre 2023 y 2031. Aseguran que aquellos con rendimientos más bajos pagarían hasta 1.300 euros menos al año; mientras que quienes lo hagan por cantidades entre 600 y 900 euros se ahorrarían unos 600.

“Se trata de hacer un sistema más justo”, apuntó el lunes el ministro. La Federación Nacional de Asociaciones de Trabajadores Autónomos (ATA) no comparte, por ejemplo, que para cuantificar esos ingresos reales ―un término desconocido hasta el momento―, se utilicen como referencia los rendimientos netos (ingresos menos gastos deducibles). Propone que solo cuenten los ingresos, puesto que, argumentan, algunos autónomos, por las circunstancias de su propia actividad, no pueden deducirse gastos.

Este nuevo marco se desplegará de manera progresiva durante un periodo de nueve años, por lo que será en 2031 cuando entre en vigor completamente. Comparando las cuotas mínimas y máximas de 2023 y 2031, estas pasarían de 282 y 352 euros mensuales, a 184 y 1.267 euros, según las proyecciones de Seguridad Social. Únicamente en cuatro de los 13 tramos (los que comprenden desde rendimientos inferiores a 600 euros hasta 1.300) la cuota final sería más baja. Lo mismo sucedería con la actual tarifa plana para los nuevos autónomos, que pasaría de 60 a 70 euros.

Alterar esta curva decreciente, y hacerla mucho más pronunciada al principio, es lo que ha sugerido la Unión de Profesionales y Trabajadores Autónomos (UPTA). “Se ha de aliviar lo antes posible la presión contributiva que tienen ahora mismo casi millón y medio de autónomos”. Apunta Eduardo Abad, presidente de UPTA, quien también defiende una merma en el número de tramos y que el periodo de despliegue sea de seis años en lugar de nueve.

“Es muy relevante en lo que el nuevo sistema pone el foco, que es en proporcionar una mayor protección de los trabajadores autónomos. La cobertura social que recibirán será superior en la medida en la que la cuantía aumente”. Señalan fuentes de Seguridad Social. Además, recuerdan que se podrán llevar a cabo hasta seis cambios de tramo al año en función de la alteración de los rendimientos (ocurre con frecuencia en las actividades estacionales). Cualquier autónomo podrá encuadrarse en una categoría superior si así lo desea para aumentar su hucha contributiva.

Coberturas sociales

Según los datos del ministerio que dirige José Luis Escrivá. Después de haber sido cotejados con los de Hacienda, estiman que el 85% de los autónomos cotiza en la actualidad por la base mínima. Esto es, casi dos de los más de tres millones de empleados por cuenta propia pagan la cuota más baja. Esta decisión tiene como contrapartida una menor cuantía de sus coberturas sociales. Por ejemplo, si tienen algún accidente de trabajo, enferman o se ven forzados a cesar su actividad. Pero de entre todas ellas la mayor tiene que ver con la pensión de jubilación de los autónomos (que representa el 61,37% de la del régimen general). Puesto que toma como referencia estas aportaciones.

A pesar de las tiranteces actuales, fuentes del diálogo social reconocen que el ambiente es cordial, y que lo que se discute ahora es solo “la letra pequeña” de lo que se acordó en julio en el Pacto de Toledo. En él se adquirió el compromiso de que para mantener la “sostenibilidad financiera” del sistema de pensiones deben promoverse medidas para “aproximar las bases de cotización de los trabajadores autónomos a sus ingresos reales”. Por ello, aunque desde Seguridad Social reconocen que la propuesta está sometida a negociación. Consideran que durante las distintas reuniones programadas los lunes de las próximas semanas podría cerrarse el esquema definitivo.