Simulador de Crédito del Banco de Guayaquil

Simulador de Crédito del Banco de Guayaquil – Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

Simulador de Crédito del Banco de Guayaquil: Guía Completa

Descubre cómo utilizar la herramienta de simulación de Préstamos del Banco Guayaquil, un calculador de cuotas mensuales diseñado para estimar tus pagos según el importe que necesitas.

Índice

- 1 ¿Qué es el simulador de crédito del Banco de Guayaquil?

- 2 Características del Simulador de Crédito Banco de Guayaquil

- 2.1 Fluidez y facilidad de la plataforma

- 2.2 Diversidad de opciones crediticias

- 2.3 Información personalizada con base en tu segmento de cliente

- 3 Cómo utilizar el simulador de operaciones de crédito del Banco de Guayaquil

- 3.1 1. Ingresar al cotizador

- 3.2 2. Seleccionar el tipo de crédito deseado

- 3.3 3. Proveer información de tu actividad comercial si corresponde

- 3.4 4. Permitir al simulador mostrar los resultados

Además

- 4 Factores que afectan los montos solicitados para el crédito

- 4.1 Tipo de crédito seleccionado

- 4.2 Segmentación del cliente

- 5 Consideraciones adicionales al solicitar un crédito

- 5.1 Gastos notariales, legales, avalúos y su forma de pago

- 6 Interpretación de los resultados del simulador

- 6.1 Los resultados como herramienta informativa

- 7 Preguntas Frecuentes

- 7.1 ¿El simulador de crédito garantiza la aprobación de un crédito?

- 7.2 ¿La información proporcionada en el simulador está actualizada?

- 7.3 ¿Cómo afecta mi tipo de actividad comercial en la estimación del crédito?

- 7.4 ¿Qué significa el término «segmento de cliente» en el cotizador?

De manera que,

Dentro del ámbito financiero del país, el Banco Guayaquil se destaca como una entidad de renombre, atrayendo a numerosos clientes a lo largo del territorio nacional. Entre los servicios que ofrece se encuentran la apertura de cuentas, inversiones y facilidades de crédito, entre otros.

En relación a los productos crediticios, el Banco Guayaquil presenta atractivas tasas de interés. Aquellos interesados en solicitar un préstamo pueden hacer uso de su calculadora en línea, disponible en su portal web, para obtener una estimación de cuánto deberían abonar mensualmente según la cantidad que desean solicitar.

1 ¿Qué es el simulador de crédito del Banco de Guayaquil?

El simulador de crédito del Banco de Guayaquil, es una herramienta financiera que permite a los usuarios estimar y calcular los detalles y condiciones de un préstamo antes de solicitarlo. A través del simulador, los usuarios pueden ingresar diferentes parámetros, como el monto del préstamo, la tasa de interés, el plazo de pago y posiblemente otros costos asociados, y obtienen como resultado una proyección detallada de las cuotas mensuales, el costo total del préstamo y otros aspectos relevantes.

En esencia, un simulador de crédito brinda a los posibles solicitantes una visión clara de cómo serían sus pagos mensuales y el impacto financiero del préstamo en función de las condiciones que elijan. Esto les permite tomar decisiones informadas sobre si el préstamo es adecuado para sus necesidades y capacidad de pago antes de comprometerse formalmente con la solicitud.

2 Características del Simulador de Crédito Banco de Guayaquil

El Simulador de Crédito del Banco de Guayaquil presenta una serie de características diseñadas para brindar a los usuarios una experiencia integral y personalizada al explorar sus opciones de préstamos. Te explicamos las características más novedosas y relevantes.

2.1 Fluidez y facilidad de la plataforma

La herramienta informática para simular préstamos del Banco de Guayaquil es fácil de usar y navegar. Los usuarios pueden ingresar datos rápidamente y obtener resultados claros sin complicaciones, lo que ayuda a tomar decisiones informadas sobre préstamos.

2.2 Diversidad de opciones crediticias

La herramienta ofrece una amplia gama de opciones de préstamos. Esto implica que la plataforma proporciona diferentes escenarios y combinaciones de montos, plazos y tasas de interés para adaptarse a las diversas necesidades y preferencias de los usuarios. Los usuarios pueden explorar y comparar diferentes posibilidades de préstamos para encontrar la opción que mejor se ajuste a sus objetivos financieros.

2.3 Información personalizada con base en tu segmento de cliente

La plataforma adapta los resultados y la información presentada según el perfil y las características particulares del usuario. Esto significa que la herramienta considera factores como el historial financiero, el tipo de cliente y las necesidades individuales para ofrecer estimaciones y detalles específicos que se ajusten a esa persona en particular.

3 Cómo utilizar el simulador de operaciones de crédito del Banco de Guayaquil

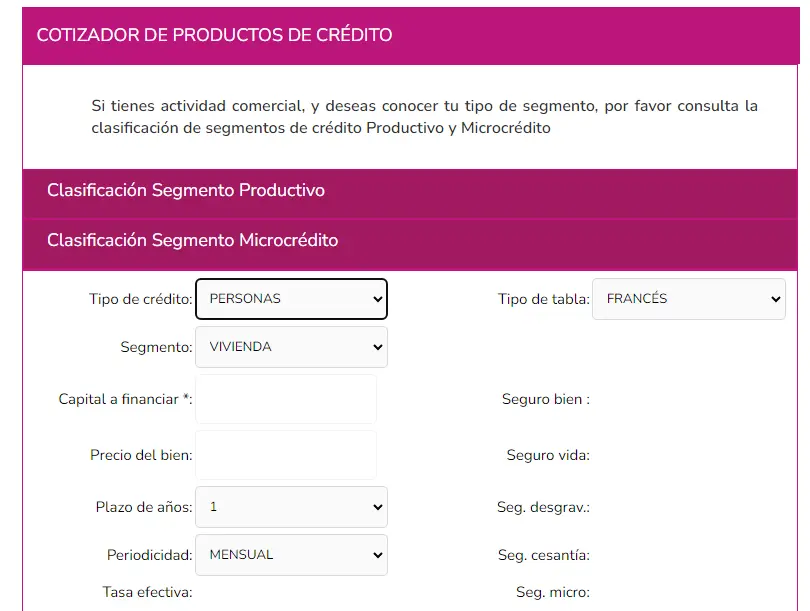

3.1 1. Ingresar al cotizador

Abre tu navegador web y ve al cotizador de Banco de Guayaquil para simular tu crédito.

Sistema Online

3.2 2. Seleccionar el tipo de crédito deseado

Una vez en la página del simulador, verás una serie de opciones de crédito disponibles. Selecciona el tipo de crédito que mejor se ajuste a tus necesidades. Puede ser un préstamo personal o para una actividad comercial.

3.3 3. Proveer información de tu actividad comercial si corresponde

Si tienes un negocio o actividad comercial, debes proporcionar detalles sobre ella. Esto podría incluir el tipo de negocio, cuánto tiempo lleva operando, el sector en el que trabajas y otros datos relevantes. Esta información se solicita para comprender mejor tu situación financiera y las necesidades crediticias en el contexto de tu actividad empresarial. Si no tienes un negocio, simplemente puedes omitir este paso.

3.4 4. Permitir al simulador mostrar los resultados

Después de unos segundos, la herramienta mostrará los resultados de la simulación. Esto puede incluir detalles sobre las cuotas mensuales que pagarías, el monto total que devolverías (incluyendo intereses) y otras cifras relevantes.

Ahora podrás analizar los resultados presentados. Estos números te brindan una idea clara de cómo sería el préstamo en función de los valores que has ingresado. Puedes considerar ajustar el monto o el plazo para ver cómo afecta los resultados. Si has utilizado el simulador y estás interesado en los valores proporcionados por Banco Guayaquil, tienes la opción de dirigirte a una de sus agencias y realizar la solicitud para el crédito.

4 Factores que afectan los montos solicitados para el crédito

4.1 Tipo de crédito seleccionado

Existen varios tipos de créditos disponibles, cada uno diseñado para satisfacer diferentes necesidades financieras. Los tipos de crédito varían en términos de plazos, tasas de interés y condiciones de reembolso, lo que puede afectar el monto total que pagas a lo largo del tiempo. Aquí hay una descripción de algunos tipos comunes de crédito y cómo pueden influir en el monto total que pagas:

- Crédito Personal: Este tipo de crédito generalmente se otorga sin una garantía específica y se puede utilizar para cualquier propósito, como consolidación de deudas, gastos médicos o vacaciones. Las tasas de interés pueden variar dependiendo de tu historial crediticio. Un factor clave que afecta el monto total pagado es la tasa de interés: tasas más altas pueden resultar en pagos mensuales más grandes y, por lo tanto, un monto total más alto pagado durante el plazo del préstamo.

- Crédito Hipotecario: Estos créditos son utilizados para comprar propiedades inmobiliarias. Pueden ser a largo plazo (generalmente 15, 20 o 30 años) y suelen tener tasas de interés más bajas que otros tipos de crédito. La cantidad que pagas mensualmente y el monto total dependen de factores como la tasa de interés, el plazo del préstamo y la cantidad del préstamo.

- Crédito Automotriz: Este crédito se utiliza para financiar la compra de un vehículo. Al igual que con los préstamos hipotecarios, las tasas de interés y el plazo del préstamo influyen en el monto total pagado. Un período más largo puede reducir los pagos mensuales, pero resultar en un monto total más alto debido a los intereses acumulados.

En general, la elección del tipo de crédito puede afectar el monto total pagado a lo largo del tiempo.

Las tasas de interés, los plazos de reembolso y la cantidad del préstamo son factores clave que debes considerar al evaluar cómo cada tipo de crédito afectará tus finanzas a largo plazo. Antes de solicitar cualquier tipo de crédito, es recomendable comparar las opciones disponibles y entender cómo cada una puede impactar tus pagos y deudas futuras.

4.2 Segmentación del cliente

El segmento de cliente al que perteneces, que incluye factores como historial crediticio, ingresos, estabilidad laboral y otros, puede tener un impacto directo en el monto de un crédito que puedes obtener. Los prestamistas evalúan estos factores para determinar tu capacidad de pago y el nivel de riesgo asociado contigo como prestatario.

5 Consideraciones adicionales al solicitar un crédito

5.1 Gastos notariales, legales, avalúos y su forma de pago

Los gastos notariales, legales y de avalúo son los costos adicionales asociados con la formalización y garantización del préstamo. Estos gastos son importantes para asegurar la legalidad y validez del proceso, así como para proteger los intereses tanto del prestamista como del prestatario. Es crucial tener en cuenta estos gastos al calcular el monto total del préstamo y los costos asociados.

Los gastos notariales, legales, y avalúos se consideran con pago de contado.

6 Interpretación de los resultados del simulador

6.1 Los resultados como herramienta informativa

Interpretar los resultados de un simulacro de crédito del Banco de Guayaquil implica comprender la información proporcionada en el simulador y cómo afecta tu capacidad para obtener un préstamo. Aquí te explicamos los aspectos clave a considerar al interpretar estos resultados:

- Monto del préstamo: El simulador te mostrará el monto máximo que podrías obtener como préstamo. Esto está basado en tus ingresos, capacidad de endeudamiento y la política de préstamos del banco. Es importante que este monto sea suficiente para cubrir tus necesidades financieras.

- Plazo del préstamo: Se te proporcionará el período de tiempo en el que deberás reembolsar el préstamo. Puede variar desde unos pocos meses hasta varios años. Un plazo más corto generalmente implica cuotas mensuales más altas pero menos intereses pagados en total.

- Tasa de interés: El simulador mostrará la tasa de interés aplicada al préstamo. Esto es crucial, ya que afectará la cantidad de intereses que pagarás a lo largo del plazo del préstamo. Es importante comparar tasas entre diferentes simuladores y prestamistas.

Cuota mensual:

- El simulador te presentará el monto mensual que deberás pagar para reembolsar el préstamo. Asegúrate de que esta cuota sea manejable dentro de tu presupuesto mensual.

- Ingresos requeridos: Es posible que el simulador te indique el nivel de ingresos que necesitarías para calificar para el préstamo. Esto es útil para entender si tus ingresos actuales son suficientes para respaldar el préstamo deseado.

- Costos adicionales: Asegúrate de tener en cuenta los costos adicionales asociados con el préstamo, como seguros, comisiones y otros cargos. Estos costos pueden afectar la cantidad real de dinero que recibirás y el costo total del préstamo.

- Elegibilidad: Si el simulador indica que no eres elegible para el préstamo, es importante entender por qué. Puede estar relacionado con tus ingresos, historial crediticio u otros factores. Esto te permitirá tomar medidas para mejorar tu situación crediticia antes de solicitar un préstamo.

- Comparación: Realiza simulacros de crédito con diferentes montos, plazos e instituciones financieras para comparar opciones y determinar cuál se adapta mejor a tus necesidades y capacidades financieras.

Recuerda que un simulacro de crédito es una herramienta informativa, y los resultados pueden variar cuando presentes una solicitud formal debido a la evaluación más detallada que realiza el banco. Siempre es aconsejable hablar con un representante del banco para obtener información más precisa y personalizada antes de tomar una decisión financiera importante.

7 Preguntas Frecuentes

7.1 ¿El simulador de crédito garantiza la aprobación de un crédito?

El simulador de crédito no garantiza la aprobación de un préstamo por parte del Banco de Guayaquil. En realidad, los resultados generados por el simulador son exclusivamente de naturaleza informativa y no deben considerarse como una confirmación previa de que el crédito será aprobado.

7.2 ¿La información proporcionada en el simulador está actualizada?

Sí, el equipo del Banco de Guayaquil se esfuerza constantemente por mantener actualizadas sus herramientas, incluido el simulador de crédito. Sin embargo, es importante tener en cuenta que las tasas de interés, los términos y otros detalles pueden cambiar con el tiempo debido a factores económicos y financieros. Por lo tanto, mientras el Banco se esfuerza por mantener la información actualizada, es recomendable confirmar los detalles específicos con un representante del banco antes de tomar decisiones basadas en los resultados del simulador.

7.3 ¿Cómo afecta mi tipo de actividad comercial en la estimación del crédito?

Tu tipo de actividad comercial puede afectar la estimación del crédito al influir en la percepción de riesgo con el que te ven, dentro de la unidad que permite los créditos del Banco de Guayaquil. La estabilidad de tus ingresos, la naturaleza de tu negocio y su historial pueden influir en la cantidad de crédito que te ofrecen y en las condiciones asociadas al préstamo.

7.4 ¿Qué significa el término «segmento de cliente» en el cotizador?

Segmento de cliente se refiere al grupo al que perteneces como cliente, considerando elementos como tu historial crediticio, tus ingresos, la estabilidad en tu empleo y otros aspectos, puede afectar directamente la cantidad de crédito que podrías conseguir. Las entidades crediticias analizan estos factores para establecer tu habilidad para pagar y el nivel de riesgo que representas como solicitante de préstamo.